币圈小当家

2025-07-03 16:27:42

2022年合并(The Merge)完成后,以太坊已经完成了从智能合约平台到去中心化金融基础设施的转变。不过这个转变过程其实挺有意思的,现在整个生态正在往模块化方向发展,2024年最热闹的当属L2扩容、质押经济、再质押创新这几个领域。

这种转变背后有几个原因:一方面要解决DeFi用户对交易成本和速度的抱怨,另一方面也是应对Solana这些新公链的竞争压力。更重要的是,以太坊自己也在摸索全球结算层的定位到底该怎么实现。

合并只是以太坊转型的第一步,真正让扩容落地的是L2网络的爆发式增长。看看现在的情况:Arbitrum日交易量经常超过主网,Optimism的超级链构想正在落地,连Coinbase都忍不住推出了自己的Base链。

这些L2不只是简单分担Gas压力——它们正在成为新应用的试验田。比如最近Uniswap在Base上的交易量突然暴增,就是因为手续费便宜了90%以上。Aave、OpenSea这些老牌应用也在疯狂往L2迁移,毕竟用户现在看到高Gas费就直接跑了。

Base的出现特别值得玩味,它标志着交易所和公链的界限开始模糊。现在以太坊更像是一个由多条子链组成的生态系统,各L2既能独立发展,又共享主网的安全性和流动性。

PoS机制落地后,质押成了以太坊的新常态。Lido现在管理着价值百亿美元的ETH,Rocket Pool的小户质押方案也越做越大。但今年最火的概念还得是再质押(Restaking)——EigenLayer搞的这个创新,让质押的ETH可以重复用于其他网络的安全保障。

简单说就是,你质押的ETH不仅能赚利息,还能"外借"给其他项目当安全抵押。这个玩法虽然新颖,但社区里吵得挺凶。V神最近在推特上就提醒,过度再质押可能会威胁主网安全。目前EigenLayer的TVL已经冲到40亿美元,但风险控制机制还在完善中。

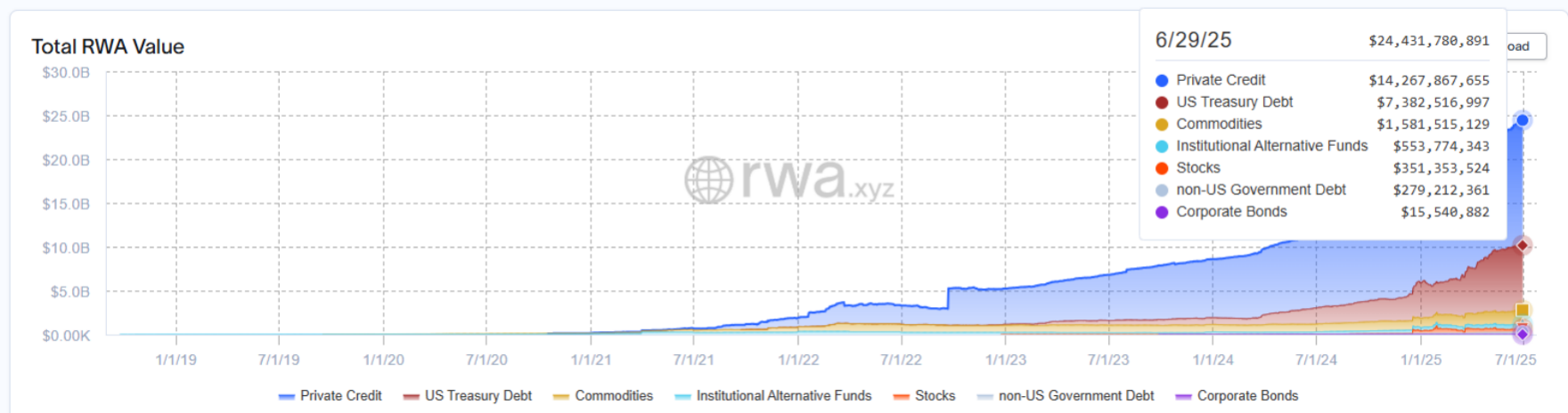

2024年传统金融机构突然对链上资产代币化(RWA)产生了浓厚兴趣。贝莱德在以太坊上发行了代币化基金,富达把国债搬上了链,连花旗都在试验碳信用交易。这些项目90%都选择了以太坊或其L2作为底层。

这个趋势背后是模块化架构的成熟——Rollup处理交易,Celestia这样的专门链负责数据可用性,以太坊主网则专注做结算层。这种分工让整个网络处理RWA这类复杂业务时更游刃有余。

随着生态边界扩展,监管压力也越来越大。美国SEC盯着质押服务不放,Kraken已经吃了罚单;欧盟的MiCA法案虽然出台了,但对DeFi怎么管还是没说清楚。Base倒是聪明,直接套用Coinbase的牌照体系,但其他L2就没这么好运了。

有个细节挺说明问题:Polygon最近在迪拜设了合规办公室,专门研究怎么把KYC/AML做进链上。这种尝试虽然麻烦,但可能是必经之路。

现在的以太坊已经不是当年那条简单的智能合约链了。L2、再质押、RWA这些新玩法给它注入了活力,但也带来了更复杂的安全和监管问题。能不能在创新和稳定之间找到平衡点,将决定它能否守住龙头地位。

有个现象很有意思:虽然Solana等新公链势头很猛,但当机构想认真做区块链业务时,第一选择还是以太坊。这可能就是生态复杂性的价值——当你的网络足够" messy but alive",反而能容纳更多可能性。

(本文完)更多关于以太坊技术进展的深度分析,可查阅往期专题报道。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

以太坊生态迎来关键升级,L2扩容、质押与再质押成为新趋势,推动模块化发展和真实资产接入。从Arbitrum到EigenLayer,以太坊正演变为多层次的区块链操作系统,探索金融数字化新边界。

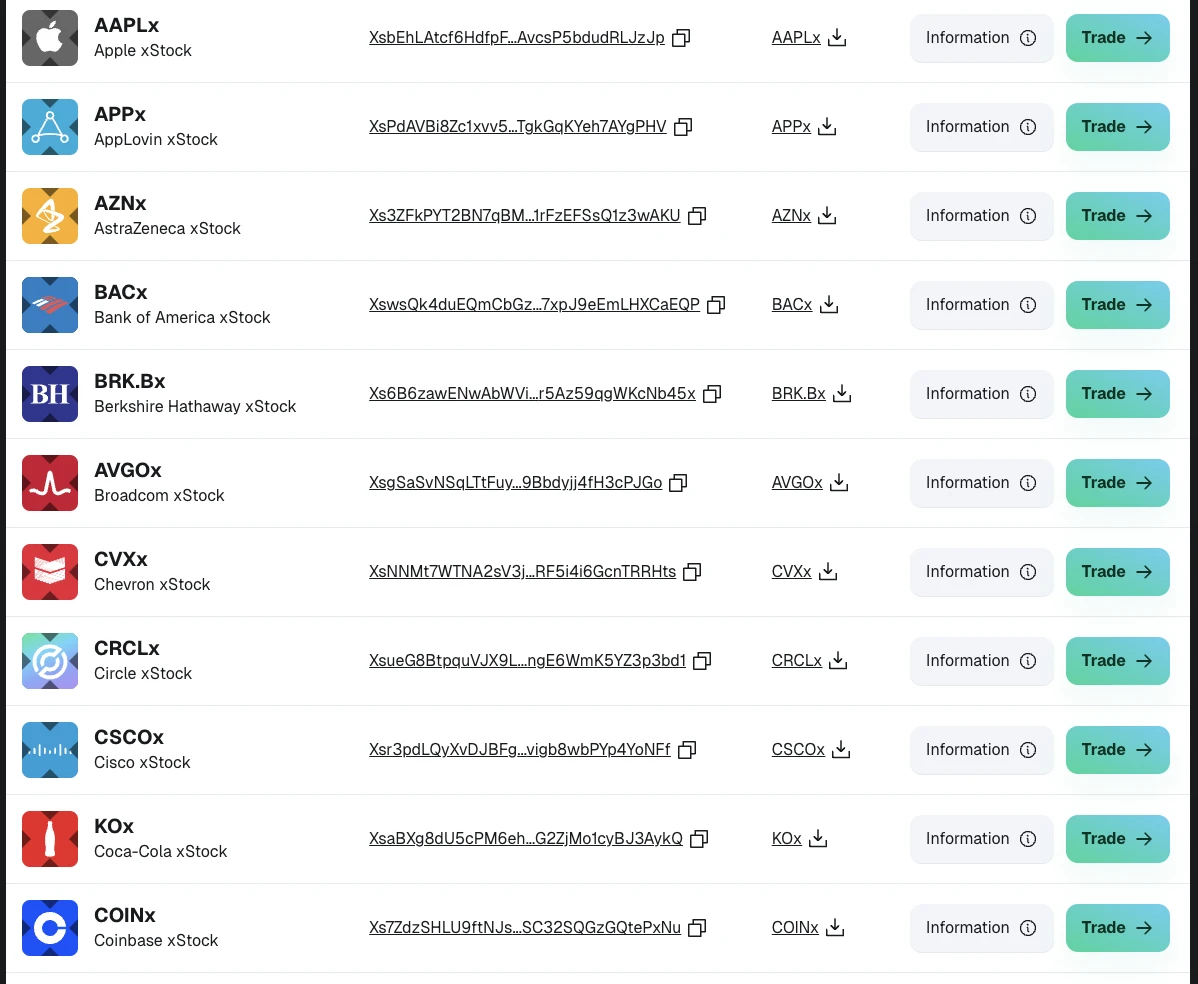

探索xStocks平台:解析美股代币化交易10大关键点。该平台联合Kraken等机构推出61种美股代币,包括苹果、特斯拉等知名企业,提供7*24小时交易、DeFi集成等优势。文章详细解答了代币储备、分红权、合作平台等用户关心的问题。

新手买币必看的安全指南:5个关键常识助你避开风险,了解平台选择、密码设置、验证方式等基础安全知识,保障资产安全。

进入币圈前,新手必须了解的10个基础知识点,帮你避开常见陷阱。从区块链原理到交易安全,掌握这些常识能有效降低风险,保护你的数字资产。

ETH价值重构趋势分析:机构加速布局全球金融链上化 本文探讨以太坊在资产代币化浪潮中的核心地位,分析RWA市场460%的增长及稳定币发展前景。数据显示ETH仍是机构首选公链,58.41%的代币化资产部署在以太坊上,因其安全性、DeFi生态成熟度及全球触达优势。文章解读了ETH作为数字石油的战略价值重构逻辑。

交易所上币流程大揭秘:新币如何通过审核成功上市?本文详细解析项目方申请、交易所评估、技术对接等关键环节,让你了解数字货币上架的全过程。