币圈小当家

2025-06-22 13:38:01

当比特币价格剧烈波动时,加密世界总会出现一群"避险者"——他们迅速将资产换成稳定币,就像暴风雨来临前把现金塞进保险箱。但你可能不知道,这些号称"1:1锚定美元"的数字货币,背后藏着完全不同的运作逻辑和信任体系。从USDT常年陷入准备金争议,到USDC突然冻结俄罗斯账户,再到去中心化稳定币USD1的崛起,这场关于数字美元的战争,远比表面看起来更暗流涌动。

去年在迈阿密加密会议上,我亲眼目睹了有趣的一幕:展台A的USDT推广员正信誓旦旦保证"100%美元储备",而隔壁USDC的工程师却在白板上画着国债抵押的流程图。这让我想起Reddit上那个经典比喻:USDT像街头换汇的黄牛,USDC像带着验钞机的银行柜员,而USD1则是用智能合约搭建的自动售货机。

具体来说,Tether公司发行的USDT长期被质疑审计不透明,其最新报告显示商业票据占比仍达28%。Circle旗下的USDC虽然每月公布托管账户情况,但2022年8月单方面冻结价值7.75亿美元账户的行为,暴露了中心化稳定币的致命弱点。相比之下,采用超额抵押机制的USD1虽然操作复杂,但在Tornado Cash制裁事件中保持了抗审查特性。

记得有次在Telegram群组里,某做市商分享了个真实案例:当比特币单日暴跌20%时,USDT场外溢价一度达到3%,而USDC却始终保持锚定。"说白了,市场在用脚投票,"他发了个无奈的表情,"都知道USDT可能没足额准备金,但流动性就是比USDC好两倍。"

根据CoinGecko 2023年Q2数据,USDT日均交易量达320亿,是USDC的4.6倍。但有趣的是,专业机构更倾向使用USDC,芝加哥商品交易所的比特币期货合约就指定USDC作为保证金。这种割裂现象引出一个核心问题:在加密世界,信任究竟应该交给银行账单还是算法代码?

我在测试DeFi协议时发现个有趣现象:当使用USDT提供流动性时,年化收益率总是比USDC池低0.5%-1%。咨询开发者才知道,这是因为大部分去中心化应用更信任USDC的清算机制。这就像现实世界里,美元现金和美元支票虽然面值相同,但接受度总有差异。

目前稳定币市场正面临类似数字货币版的"特里芬难题":

MakerDAO创始人Rune Christensen曾私下跟我说:"2022年LUNA崩盘后,人们才发现稳定币不是技术问题,而是社会共识问题。"当时USD1的脱钩幅度仅0.3%,而UST却彻底归零,这个对比值得玩味。

上个月纽约金融服务部突然要求Paxos停止发行BUSD,这个场景我太熟悉了——三年前我们项目合作的稳定币也是这样猝死。现在想想,稳定币战争其实是在三个战场同时开打:交易所的上架名单、开发者的智能合约选择、以及监管机构的会议厅。

据内部消息,美联储正在研究的数字美元原型,很可能采用与USDC类似的二层架构。这或许暗示着未来官方数字货币与私营稳定币的竞合关系。当我在Discord提出这个观点时,立刻有网友反驳:"如果FedCoin出现,第一个死的肯定是USDT不是USDC,你信不信?"

看着钱包里并排存放的三种稳定币,我突然意识到它们就像不同年代的美元纸币:USDT是略带污渍的旧钞,USDC是带着防伪线的新钞,而USD1则像印着区块链水印的未来货币。所以回到最初的问题——谁才是真正的数字美元?或许答案不在于技术设计,而在于你准备用它们来做什么。

当香港开始试验稳定币支付水电费,当巴西餐馆接受USDT买单,这些实验会不会某天突然证明:在数字货币的世界里,最稳定的不是锚定机制,而是人们的使用习惯?这个问题,恐怕连中本聪当初也没想明白。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

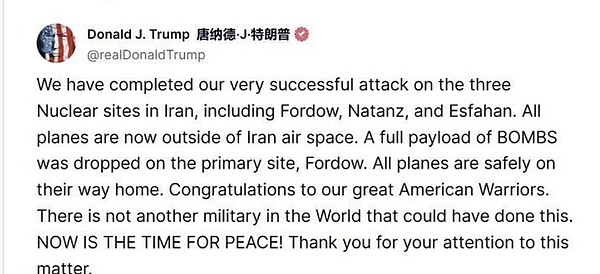

美伊冲突升级引发市场恐慌,比特币暴跌至10万美元关口,加密市场遭遇剧烈震荡。地缘政治紧张局势下,投资者避险情绪高涨,山寨币普遍回调。关注关键支撑位和市场情绪变化,保持谨慎操作策略。

比特币价格波动大,新手如何识别下跌信号并降低风险?本文分析常见预警指标,分享简单实用的避险策略,帮助初学者在行情变化时保护资产。

Glimmer(GLMR)是Moonbeam网络的原生代币,以其高性能和兼容性吸引开发者。文章分析了GLMR的优势、不足及未来发展前景,帮助用户全面了解这一项目。

新手入门指南:500美元如何在5年内增长至5000美元?分享简单实用的资金增值方法,适合初学者的理财规划建议。

DApp去中心化应用带你探索区块链世界。通过智能合约和分布式网络,体验透明安全的数字服务。了解如何参与和使用这些创新应用,感受区块链技术的魅力。

币圈情侣的日常是怎样的?这篇文章带你了解数字货币爱好者的恋爱故事,分享他们独特的相处模式和共同兴趣。