币圈小当家

2025-07-22 11:12:02

近期,美国互联网券商巨头Robinhood宣布面向欧洲用户推出与OpenAI、SpaceX等顶级未上市公司股权挂钩的“股票代币”,再次将现实世界资产(RWA)代币化这一前沿议题推向风口浪尖。然而,OpenAI迅速发布官方声明,明确表示与Robinhood发行的代币无任何关联,并警告称“这些代币不代表公司的真实股权”。

这一事件不仅揭示了金融创新与传统股权管理之间的深刻矛盾,也为全球监管机构和市场参与者提供了一个值得深思的案例。加密沙律团队将会结合RWA相关探索内容,深刻解析该案件的影响及意义。

(图片来源于:36Kr)

最基本的,我们需要知道Robinhood是什么公司?罗宾汉市场股份公司(Robinhood Markets, Inc.)是美国的一家金融服务企业,总部位于加州门洛帕克。该公司以提供主要面向散户的股票app及网站著称。罗宾汉在网上提供的服务完全免费。Robinhood 作为金融科技公司,致力于创新金融产品与服务模式。

Robinhood主要提供美国上市股票和交易所交易基金、相关期权和加密货币交易以及现金管理的交易。其定位是为美国的普通散户投资者提供零佣金的股票、期权、ETF(交易所交易基金)、加密货币等资产的交易服务,并且主要客户现金余额的利息收入、融资融券利息以及向高频交易机构出售订单流等方式实现盈利。

它在立陶宛设立了欧洲中心,并成立了Robinhood Europe UAB 这一实体。根据公开信息了解,该实体获得了立陶宛央行颁发的A 类金融经纪牌照和加密资产服务提供商牌照,可在立陶宛及整个欧洲经济区提供加密资产托管、管理和交易等服务。

而该事件具体是指:Robinhood在法国戛纳举办的欧洲加密金融峰会上,宣布面向欧盟与欧洲经济区用户推出“股票代币” 产品,允许投资者通过区块链技术,以代币形式全天候交易超 200 种美国股票与ETF。其中,最受关注的是将未上市的OpenAI和SpaceX的股票也进行了代币化,并向欧盟用户空投5 欧元的OpenAI币和SpaceX币作为奖励,以此来推广该产品。受此消息影响,Robinhood股价大幅上涨。

但是,北京时间7 月 3 日凌晨,OpenAI在官方社交媒体上发布声明,明确表示这些OpenAI代币并非OpenAI的股权,公司并未与Robinhood合作,也未参与此事,同时不为其背书,强调任何OpenAI股权的转让均需获得公司批准,而公司并未批准过任何转让行为。对于此消息,不少人就会产生疑问:

加密律师团队将会一一解读。

(图片来源于:36Kr)

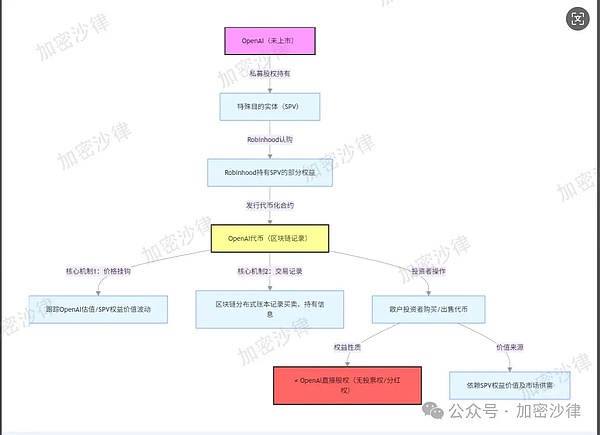

首先,加密沙律团队先带大家了解一下所谓的“OpenAI代币”到底是什么。这个 “OpenAI 代币” 本质上是一种与 Robinhood 在特殊目的实体(SPV)中所持股份挂钩的区块链上的代币化合约。Robinhood通过持有一家控制一定数量OpenAI 股份的 SPV 的股份,将其代币价格与SPV 中 OpenAI 股份的价值挂钩。

因此,OpenAI代币的底层资产是Robinhood对其设立的SPV公司的持股。用户购买代币时,并非购买实际的OpenAI 股票,而是购买遵循其价格并记录在区块链上的合约,代币持有人与真正股权之间存在两层隔离,OpenAI 代币的价格会随着 SPV 中 OpenAI 股份价值的变动而变动。

换句话说,如果OpenAI 估值上升,SPV 中股份价值相应增加,SPV本身价值增加,Robinhood所持有的SPV的股份价值增加,那么 OpenAI 代币价格也可能上涨,反之则下跌。简单来说,代币持有者有权根据SPV 中 OpenAI 相关权益的价值波动,获得对应差价收益,但不拥有 OpenAI 的实际股权,上述这一规则被写入区块链,代币则成为投资者持有这份权利的凭证。

由上文也可以看出,Robinhood与OpenAI的说辞也并不相悖。OpenAI 否认的是 Robinhood 发行的 “OpenAI 代币” 并非 OpenAI 的股权,强调未与 Robinhood 合作,未参与此事,也不为其背书,任何 OpenAI 股权的转让均需获得 OpenAI 的批准,而其并未批准过任何转让。

而 Robinhood 方面也承认这些代币并非真正的 OpenAI 股权,只是通过 Robinhood 在 SPV 持有的股权,为散户投资者提供间接接触私人市场的机会。因此,双方都认可 “OpenAI 代币” 不是 OpenAI 真正的股权,只是对 Robinhood 发行该代币的行为是否合规、合理存在争议。

Robinhood发行OpenAI代币运作模式如下:

再回到OpenAI与Robinhood的说辞,OpenAI 否认的是 “代币 = 股权”,强调未授权任何股权关联产品,这与流程中 “代币≠直接股权” 一致;Robinhood 承认代币是“挂钩价格的合约”,与流程中 “通过 SPV 间接挂钩价值” 的设计一致。双方争议点在于 “这种间接挂钩是否合法合规”,而非流程本身的事实描述。

Robinhood此次推出的"OpenAl代币",本质上是一种“共识资产”的尝试:通过代币的形式让普通投资者能够基于对OpenAl未来价值的判断进行交易。这一尝试切中了当下投资市场的三大痛点:

在以上背景下,Robinhood试图以代币化交易的方式,打破传统金融体系的封闭性,为广大散户提供一个基于市场共识的投资新渠道。而Robinhood选择OpenAI公司,是因为OpenAI 是人工智能领域的领军企业,具有极高的市场关注度和影响力。

Robinhood 推出OpenAI 代币,可借助其品牌效应吸引投资者关注和参与交易。如通过向欧盟用户空投 OpenAI 代币作为奖励,能有效提高用户注册量和交易量,提升公司知名度和市场影响力,同时带动其他代币化股票产品的交易。

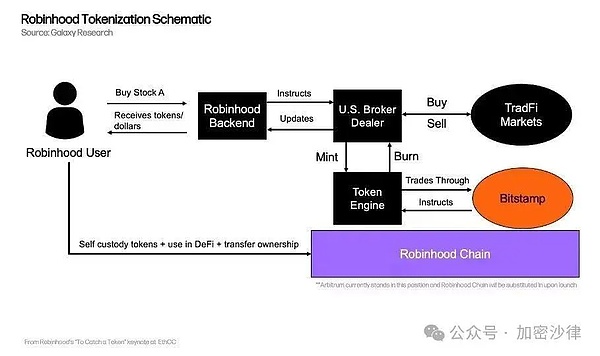

(图片来源于:Galoy Research)

Robinhood发行OpenAI代币目前需要受到立陶宛央行与欧盟的监管。Robinhood 获得了立陶宛央行颁发的 A 类金融经纪牌照和欧盟加密资产服务提供商牌照,立陶宛央行是其在欧盟境内的牵头监管机构。针对Robinhood 发行 OpenAI 代币一事,立陶宛央行已启动调查,要求 Robinhood 提供相关代币的结构、市场推广以及与消费者沟通的细节,以评估其合法性与合规性。

Robinhood 的股票代币作为衍生品在《金融工具市场指令Ⅱ》(MiFID II)监管下发行。随着交易量的增大,其还可能需要接受 ESMA(欧洲证券及市场管理局) 的监管,Robinhood 必须确保满足招股说明书披露等相关要求。目前,该代币只向欧洲民众开放,还未向美国民众开放,如果后续要进入美国市场,那么可能还要受到SEC(美国证交会)的监管。

Robinhood之所以能在欧洲发行OpenAI代币,主要因为:

相较于美国严格的“合格投资者” 制度,欧盟对散户投资者参与复杂金融产品交易的门槛相对更低。

Robinhood 的股票代币作为衍生品可在《金融工具市场指令 II》(MiFID II)监管下发行,其底层资产由美国持牌机构托管,在一定程度上满足了欧盟对金融产品合规性的要求。

Robinhood 在欧盟使用其应用程序为散户投资者提供服务,其在欧洲的加密货币应用程序已转型为一个更全面的投资平台。

那么,这对于投资者与认购者来说,他们能获得什么利益呢?又会承担什么风险呢?

首先,当专业投资者认购这一份OpenAI代币的时候,便获得了一份投资机会。Robinhood表示,这些代币能够让散户投资者间接接触私人市场,开放投资准入。其通过在特殊目的载体(SPV)中的所有权,将OpenAI代币的价格与该SPV代表的OpenAI股份价值挂钩,所以认购者理论上有机会从OpenAI未来的估值增长中获利。如果OpenAI发展良好,估值上升,那么代币的价格可能会随之上涨,认购者可以通过出售代币获得差价收益。这是投资者能够收获的首要利益。

投资者购买OpenAI 代币,并非购买 OpenAI 的实际股票或 SPV 的股份,而是获得了一种与 SPV 中 OpenAI 股份价格相关的间接敞口。从法律角度看,代币持有者不具备投票权、信息权等股权相关权利,也不具备对 OpenAI 或 SPV 公司的实际所有权,更像是拥有一个 “估值跟踪器”,可根据代币价格波动获得收益或承担损失。

但是这种投资方式也是存在一定风险的。因为,OpenAI公司在Twitter等社交网站上已经公开表示过了,该代币并非OpenAI的股权,公司也未与Robinhood合作或为其背书。这意味着认购者并不拥有OpenAI的实际股权,无法享受股东的投票权、分红权等真正的股东权益,其权益无法得到像持有真实股权那样的保障。质言之,根据OpenAI所发布的内容,投资者似乎只能通过OpenAI股权价值上升而获得收益,其地位也不等同于股东。

当然,投资者在认购该种代币时也会存在价值波动与估值风险。虽然代币价格与SPV所持OpenAI股份价值挂钩,但并不能完全准确地反映OpenAI的实际价值,可能会存在较大的偏差。而且,由于OpenAI是未上市的私营公司,其估值本身就具有较高的不确定性,一旦估值出现较大波动,代币价格可能会随之大幅波动,认购者可能面临较大的损失。因此,加密律师团队还是建议各位投资者需要谨慎辨别其中的风险,其风险系数要比传统RWA项目高得多。

而对于发行方Robinhood来说,也许收获的是可观的收益。

首先,最为直观的利益就是,在该事件发布后,Robinhood股价暴涨约10%。这表明市场对其推出的这一创新产品较为认可,公司市值得到提升,股东权益也随之增加,同时也提升了公司在资本市场的影响力和知名度。同时,自身公司也能吸纳更多投资者来投资认购公司的股票,从而达到募资的目的。

此外,Robinhood收获的潜在利益在于其可以通过该事件占据市场份额,拓宽客户人群。Robinhood此次推出的代币化产品面向欧盟客户,并且降低了投资门槛,简化了复杂的KYC验证流程。

当然,Robinhood也会承担一定的风险。

在市场风险方面,OpenAI 代币的价格与 SPV 中 OpenAI 股份的价值挂钩,而 OpenAI 作为未上市公司,其估值受技术研发进展、商业合作成效、行业竞争态势等多种因素影响,波动不确定性较高。

一旦OpenAI 的估值不及预期甚至出现下滑,SPV 中股份的价值会随之缩水,进而导致代币价格下跌,这不仅会让投资者遭受损失,还可能削弱市场对 Robinhood 这一业务的信心,对其品牌声誉和整体业务发展产生负面影响。

信用风险同样不容忽视。OpenAI 代币本质上是一种合成衍生品,投资者并非直接持有标的资产,而是通过合约获得价格波动的经济敞口,这意味着投资者的权益实现高度依赖 Robinhood 的履约能力。

若Robinhood 出现经营危机、无法履行合约义务,甚至存在欺诈行为,将直接损害投资者利益,引发市场对其的信任危机,进而影响其现有业务和未来的业务拓展。

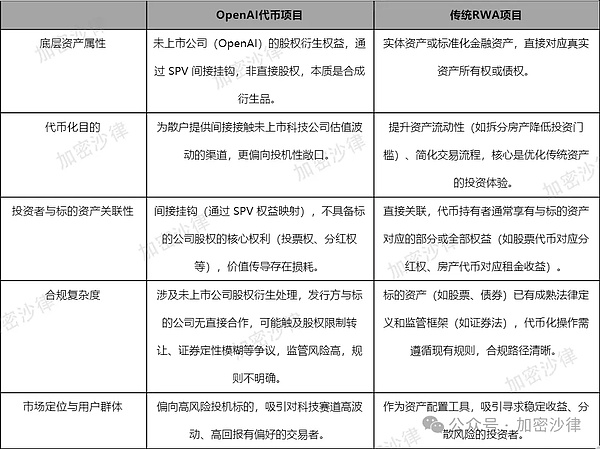

显而易见,Robinhood发布OpenAI代币事件与传统RWA(现实世界资产)项目也存在多方面区别,具体如表1所示:

表1OpenAI代币项目与传统RWA项目对比

Robinhood 作为一家历史悠久的券商,早年便已涉足币圈及数字资产领域的探索,其于 2019 年推出的证券型代币发行(STO)便是例证。此前,Gate、Bybit 等平台也曾尝试开展美股代币化业务,虽推出过一些处于合规边缘的产品,但并未引发广泛关注。

而此次 Robinhood 发行 OpenAI 代币之所以反响强烈,核心差异在于:Gate、Bybit 等属于币圈机构向传统金融领域渗透,而 Robinhood 则是以传统金融机构的身份切入币圈,二者对传统金融产生的冲击存在本质区别。传统金融机构的受众大多缺乏币圈相关经验,Robinhood 这一品牌本身便带来了显著的市场影响。

此外,该项目的投资标的涵盖OpenAI、SpaceX 等科技巨头,这些企业在全球范围内均具备广泛影响力,“OpenAI 代币” 这一概念的出现因此进一步吸引了投资者的目光。

然而,对于持有OpenAI 股票的机构而言,若有一家机构采取代币化操作,其余 19 家机构的利益将即刻受损。持有同等份额的股票,部分机构却能实施此类操作而其他机构无法效仿,核心问题在于利益被单方面侵占,这将导致后续相关操作难以获得其他机构的配合。

对更多机构而言,若代币化退出成为常规模式,更多投资者会将目光投向代币化市场中的股票,这将进一步加剧股票价格的波动性,使投资市场演变为由机构主导、投机属性更强的场所。从合规从业者的视角来看,该模式面临巨大挑战。代币具有无国界特性,而上市规则存在明确的国界限制,这将对全球各类市场构成冲击。

其次,传统金融体系的严谨架构依托公司法、基金法、证券法、投资者保护机制及交易所规则共同维系。而代币相关操作在法理层面存在诸多争议,例如代币可进行无限拆分,股票却无法实现这一特性;股票的登记制度、内部备案制度均有明确的法律依据,违规行为可通过内部机制追责,而代币在链上的自由流通既难以监管,也缺乏主动监管的动力,这些都对持股人的利益亦构成较大损害。因此,从本质而言,Robinhood 发行 OpenAI 代币虽为 Web3 领域新增了一个投资标的,但对股票市场并未产生直接价值。

尽管“股票代币化” 在某些层面存在弊端,也给投资者带来了新的挑战,但作为 Web3 领域的一项创新举措,其存在具有一定的合理性。Web3 本身便是一个不断突破传统逻辑的领域,该事件所折射出的金融创新探索具有一定积极意义。不过,对于传统金融行业的从业者而言,其带来的冲击较为强烈。因此,无论是投资者,还是其他有意尝试 “股票代币化” 的券商及企业,均应审慎对待该事件。

仅代表本文作者个人观点,不构成对特定事项的法律咨询和法律意见。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

以太坊即将迎来十周年里程碑,回顾其发展历程中的重要升级与创新。近期机构持续增持ETH,推动价格逼近4000美元关口。随着现货ETF获批和山寨季来临,以太坊生态展现新活力,市场关注其未来发展潜力。

探索元宇宙的区块链技术基础,解析虚拟资产与经济系统如何构建。了解数字世界中的价值流转与创新设计,打造沉浸式交互体验。

币圈丽盈分享7.22行情分析:比特币现价118400附近震荡,短线或有反弹机会;以太坊维持3820强势走势,但需警惕短期调整风险。文章提供具体操作点位建议,帮助投资者把握数字货币市场波动。

GameFi与传统手游的主要区别在于区块链技术应用。GameFi结合了游戏和去中心化金融,玩家拥有虚拟资产所有权,可以自由交易。传统手游则完全由中心化公司控制资产。

本文全面解析全球12国稳定币监管政策,涵盖美国双轨制、香港先行试点、欧盟MiCA法案等最新动态,探讨各国从观望到接纳的监管转向,揭示稳定币对全球金融体系的深远影响。

个人开发者如何打造专属Web3简历?本文分享构建去中心化职业档案的技巧,助你展示区块链开发技能和项目经验,在Web3领域脱颖而出。