币圈小当家

2025-07-17 10:30:02

近年来,区块链ETF逐渐成为传统资本市场进入数字资产领域的重要桥梁。这类金融产品既保留了传统证券市场的合规框架,又为投资者提供了接触新兴技术的机会。本文将探讨当前市场主要产品特征,并分析机构投资者在配置这类资产时的常见考量因素。

芝加哥期权交易所全球市场上市的Valkyrie Bitcoin Strategy ETF采用期货合约跟踪标的资产价格波动。不同于直接持有底层资产,这种结构在部分司法管辖区更容易获得监管批准。产品管理费维持在0.95%水平,与同类产品相比处于中等区间。

欧洲市场较具代表性的是VanEck推出的Digital Assets ETF,其特别之处在于包含多个主流协议的组合配置。这种分散化策略降低了单一资产剧烈波动带来的影响,但同时也可能削弱潜在收益幅度。

美国证券交易委员会在审批过程中特别关注产品是否具备:

部分基金采用特殊架构规避监管障碍。比如加拿大Purpose Investments推出的产品,通过直接持有实物资产而非衍生品,满足当地监管部门对资产透明度的要求。这种模式在2023年吸引了约4.2亿加元的机构资金流入。

养老基金和大学捐赠基金等长期投资者通常将配置比例控制在总资产的1-3%区间。这种谨慎态度源于:

部分对冲基金采取更积极的策略。例如Millennium Management在2022年Q4披露的文件显示,其通过多个期货ETF产品建立了相当于管理规模5%的敞口。这种操作通常配合严格的动态对冲机制。

德国税务机关将这类ETF视为传统证券投资,适用资本利得税规则。而美国国税局则要求投资者详细报告期货合约的每日结算情况。这种监管差异导致跨国机构在配置时需要特别注意:

资产管理规模达120亿美元的瑞士私人银行Lombard Odier,在其2023年客户报告中特别提醒:通过爱尔兰注册的ETF产品投资可能产生额外的代扣所得税负担。

风险提示:所有涉及数字资产的金融产品均存在显著价格波动风险。欧盟MiCA法规第17条明确规定,服务提供商必须向零售投资者展示过去12个月的最大单日跌幅。投资者应当充分理解产品结构,并咨询专业顾问后再做决策。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

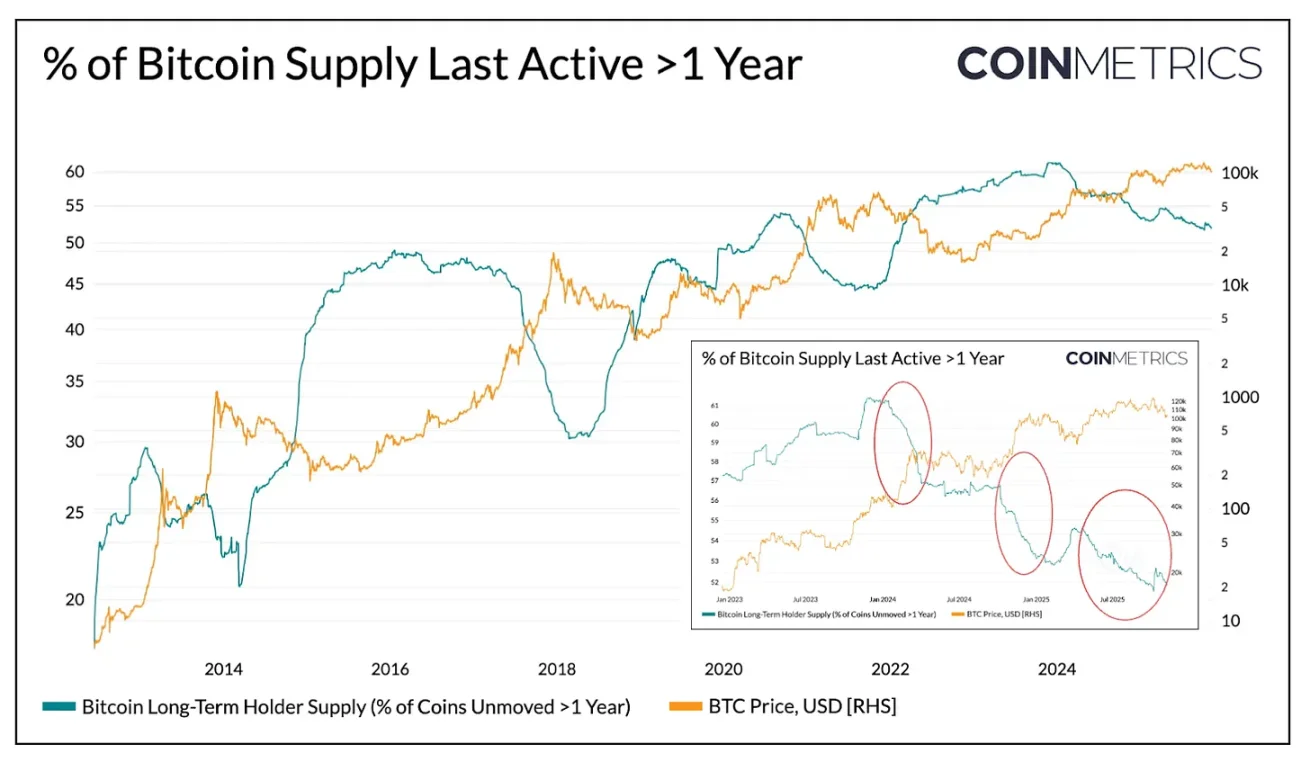

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。