币圈小当家

2025-07-11 10:15:01

在技术迭代与监管框架的碰撞中,数字资产交易领域正经历着前所未有的变革。本文将探讨交易平台可能整合的新型资产类别,分析欧洲MiCA法规带来的合规门槛,并揭示机构投资者入场对市场结构的潜在重塑。值得注意的是,这些演变始终伴随着技术可行性与政策约束的双重考验。

欧洲议会通过的MiCA法规为证券型代币设立了明确标准。部分平台已在测试区部署符合ISO 24165标准的房地产碎片化产品,其特殊之处在于每笔交易都自动生成符合欧盟要求的法律文件。这种尝试虽然增加了30%的结算成本,但解决了传统场外交易中的确权难题。

瑞士金融市场监督管理局(FINMA)去年批准的国债代币化案例显示,机构级托管方案需要满足三个硬性条件:独立审计的储备证明、破产隔离设计、以及实时合规检查接口。这些要求可能成为2025年主流平台的准入门槛。

在DeFi协议与中心化系统之间,出现了一种新型的混合型衍生品。某亚洲平台正在测试的期权产品,其清算机制同时调用链上预言机和传统市场的指数数据。这种设计虽然降低了系统性风险,但也导致结算延迟增加至传统产品的4倍。

值得注意的是,基于零知识证明的隐私保护债券正在德国商业银行与BitMEX的联合实验中。这种工具允许验证交易合法性而不披露具体条款,但其每秒3笔的处理速度仍难以满足高频交易需求。

国际碳行动伙伴组织(ICAP)数据显示,全球碳信用市场规模在2023年已达865亿欧元。部分平台开始探索将碳抵消凭证拆分为可交易单元,但面临MRV(可测量、可报告、可验证)数据的标准化障碍。目前最可行的方案是采用经过Verra认证的林业碳汇项目数据流。

新加坡星展银行与ClimateX的合作案例表明,区块链化的碳信用需要解决三个核心问题:防止重复计算的双花检测、跨司法管辖区的登记系统互操作、以及实时监测的物联设备数据锚定。

英国金融行为监管局(FCA)在2023年第三季度的报告中指出,创新资产类别带来了特殊的市场完整性风险。其中最突出的是流动性碎片化问题——同一基础资产在不同平台的价差可能达到传统市场的17倍。

值得警惕的是,部分司法管辖区已开始要求平台对复杂资产实施强制性的投资者能力测试。例如比利时FSMA规定,交易超过特定复杂度的衍生品前,用户必须正确回答80%以上的风险认知问卷。

在考虑任何新型资产配置时,需特别注意:底层资产的法律属性可能存在跨辖区争议,结算最终性可能受网络拥堵影响,且部分创新产品的税收处理尚未形成明确指引。行业数据显示,2023年涉及资产类别的监管咨询案件同比增加210%。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

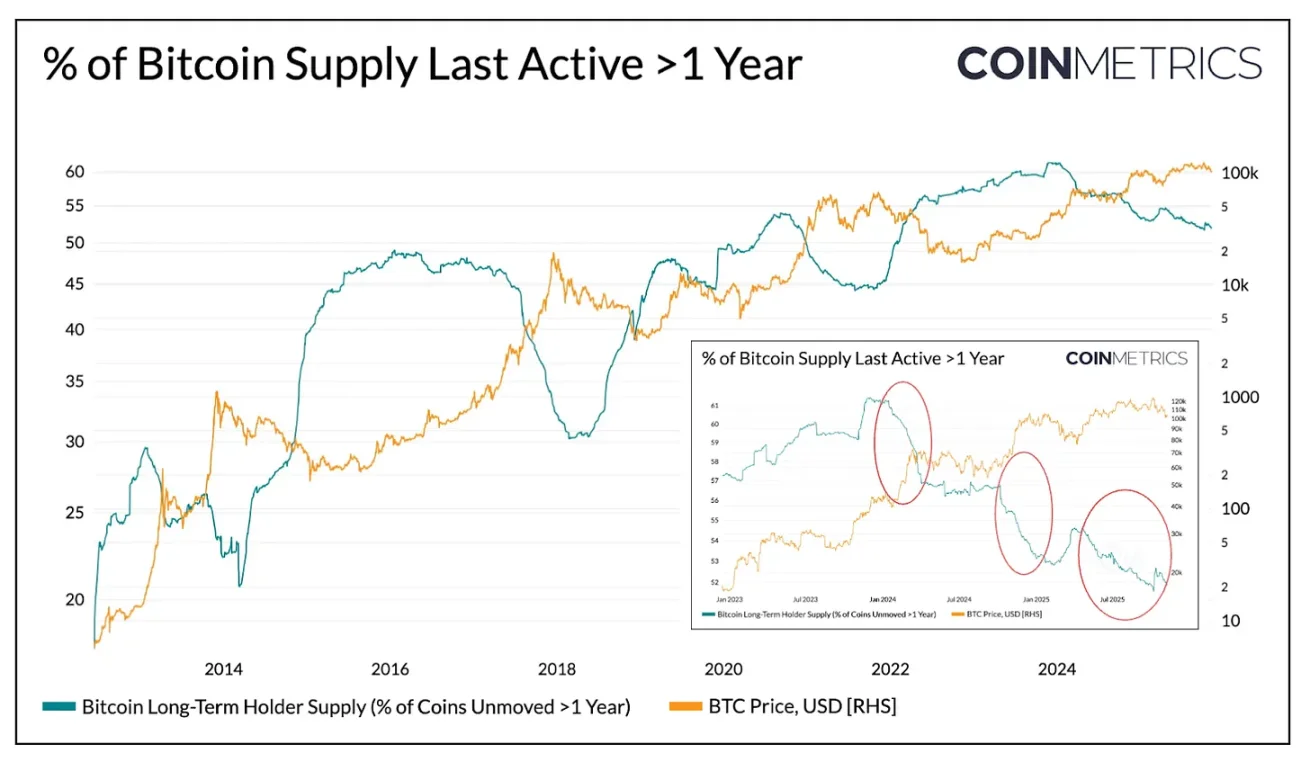

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。