币圈小当家

2025-07-09 15:45:02

在数字资产领域,平台代币作为交易所生态的核心载体,其价值支撑与市场表现始终备受关注。BGB、BNB、OKB三大主流平台代币近期呈现差异化走势,背后反映的是交易平台战略定位、合规进展与生态建设的深层博弈。本文将透过欧洲MiCA监管框架实施等最新动态,解析三类代币的技术特征与应用场景差异。

Bitget的BGB采用季度销毁机制配合手续费抵扣,最近季度销毁量达540万枚(数据来源:平台2023Q4报告)。这种模式与BNB的实时销毁形成对比,后者通过智能合约自动执行。OKB则采用更复杂的混合销毁机制,部分依赖平台利润,部分锚定交易量。监管压力下,三家平台都在调整代币经济模型,欧盟MiCA法规对"效用型代币"的定义可能影响其后续发展路径。

生态应用的广度决定代币需求刚性。BNB目前在链上DeFi协议中占据主导地位,据DappRadar监测,BSC链上锁定价值超过52亿美元。OKB的应用更多集中在衍生品交易费率优惠,而BGB近期接入了东南亚多个游戏支付场景。值得注意的是,随着香港VASP制度实施,三家平台都在拓展合规场景,但进展不一。

某第三方审计报告显示,BNB在现货交易手续费抵扣场景的使用率高达73%,远高于OKB的41%。这种差异部分源于BNB更早实现跨场景互通,但其智能链中心化问题也持续引发争议。BGB则选择侧重衍生品赛道,其合约交易量占比平台总交易量达68%(数据来源:TokenInsight 2024年3月报告)。

BNB Chain正从EVM兼容链转向多链架构,最新白皮书显示其计划集成零知识证明技术。OKB依托OKX Chain发展,但链上活跃度长期徘徊在每日12万笔交易左右。BGB的技术路线更聚焦交易所内部系统优化,其订单簿升级使API延迟降低至18毫秒。技术选择差异导致开发成本悬殊,BNB每年链维护费用估计超3000万美元,而BGB的技术投入主要集中在交易引擎。

行业观察发现,平台代币的价值捕获能力正从单纯的手续费折扣转向更复杂的治理权配置。Binance近期将BNB持有者投票权扩展到新产品上线决策,这种转变可能成为行业趋势。但需注意,代币持有者的权益保障仍存在法律灰色地带,特别是在欧盟MiCA法规2024年12月全面生效后。

美国SEC对某些平台的诉讼案件表明,监管机构可能将部分平台代币视为未注册证券。三家平台中,仅OKX公开披露了完整的代币储备证明,采用Merkle Tree技术验证。另据彭博社报道,MiCA法规实施后,欧盟境内平台可能需要调整代币分发方式,这可能影响代币流动性。

数字资产价格波动剧烈,过去一年BNB最大回撤达62%,BGB曾单日波动28%。投资者应当注意:平台代币价值与交易所运营状况强相关,存在业务合规性风险、技术安全风险及市场流动性风险。任何决策都应基于充分尽调,并考虑个人风险承受能力。

©版权声明

文章版权归作者所有,未经允许请勿转载,同时本站内容仅代表我们个人的观点,均不构成投资建议。

分析师指出狗狗币技术动能强势回归,价格有望冲击1美元关键位,但若跌破支撑可能回落至0.06美元。当前多空博弈激烈,需关注RSI指标和趋势线变化,市场不确定性凸显投资机遇与风险并存。

BTC和ETH近期呈现震荡走势,双十一后市场关注山寨币爆发机会。文章分析BTC在104500-107000区间压力位、ETH在3500-3660的波动趋势,并探讨UNI销毁机制及ASTER、CRV、ZKC等代币的技术面走势,为投资者提供策略参考。

比特币现货需求激增至四个月峰值,市场出现看涨反转信号。数据显示现货交易量增长23%,投机活动明显增强。分析师指出突破11万美元关键支撑位将触发上涨动能,可能推动价格向历史高点迈进。宏观经济改善和投资者风险偏好回升为市场提供支撑。

波场TRON账户数突破3.4亿大关,成为全球增速最快的公链之一。数据显示其总交易量已超120亿次,链上生态涵盖DeFi、NFT、稳定币等多个热门领域,年处理交易规模达数万亿美元。凭借高吞吐量和可靠性优势,波场TRON正为全球用户提供高效的区块链服务。

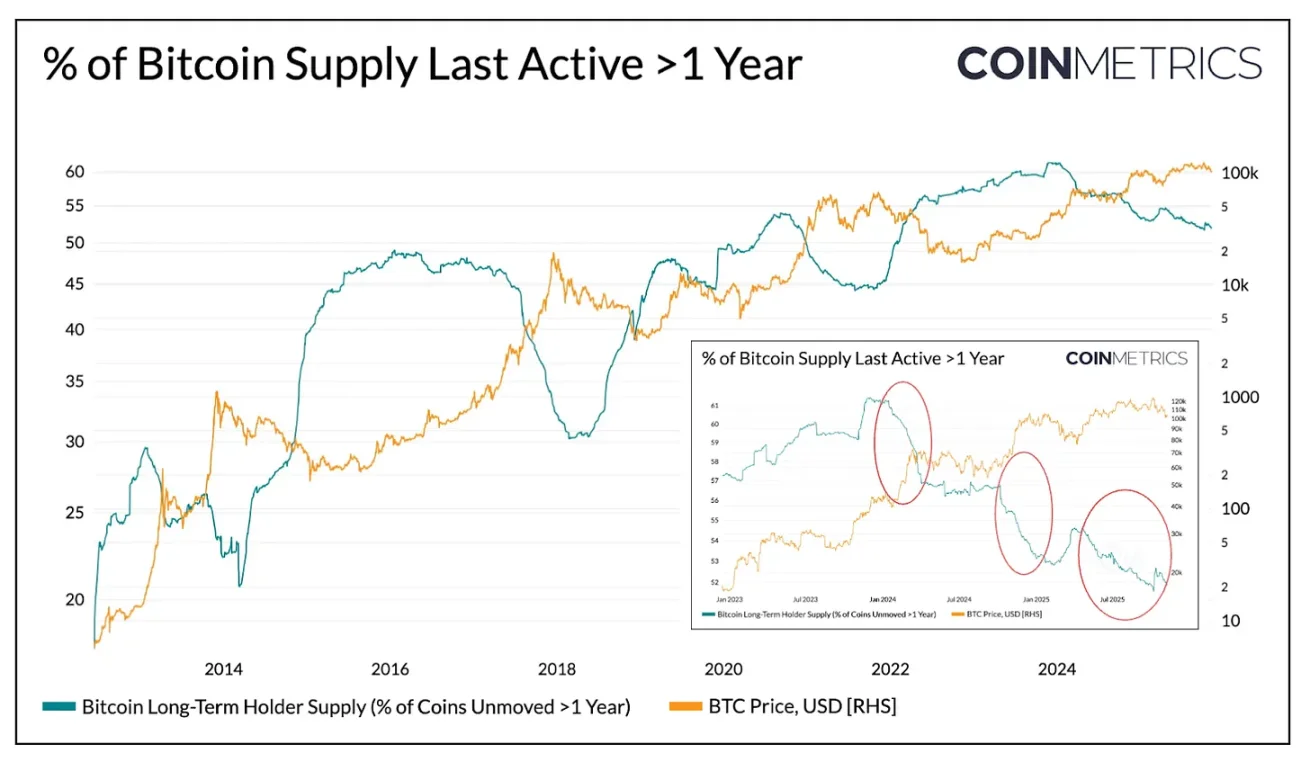

Coin Metrics分析比特币本轮周期呈现平缓趋势的原因,指出长期持有者分批出售与机构需求承接导致供应周转放缓。现货比特币ETF和加密财库占据近四分之一流通量,市场结构趋于成熟,波动率稳定在45%-50%区间。这种供需平衡延长了周期节奏,标志着比特币向机构化资产转型。

比特币和以太坊近期反弹加速,UNI突破潜力与ZEC投资机会引发市场关注。文章分析BTC重回106000美元关键位,ETH守住3520支撑位仍具上涨空间,同时解读隐私币、DeFi及山寨币轮动行情,提供主流币种操作策略与市场趋势研判。